2024年からついに新NISAが始まります。

NISA制度として今までは一般NISAとつみたてNISAがありましたが、新NISAはかなりレベルアップして使いやすさもメリットも増大しました。これを最大限に使うことで資産形成がはかどります。

なすくす

なすくす使わなければ損とすら言えるかもしれません。

いままでNISAを使ってこなかった人も興味を持っていただけるように、わが家では新NISA枠で購入する投資商品について具体的に紹介させていただくのと、なぜそれを選択したのか丁寧に書かせていただいたつもりです。

是非とも参考にしていただければ幸いです。新NISAをこれから始める方も、すでにNISA口座を持っている人もこの記事が参考になるものと思います。

・新NISAを始めようとしている方

・投資を始めたいけど何を選べばよいか悩んでいる方

・他の人の投資方針が気になる方

新NISAの簡単な説明

新NISAについて簡単に説明します。

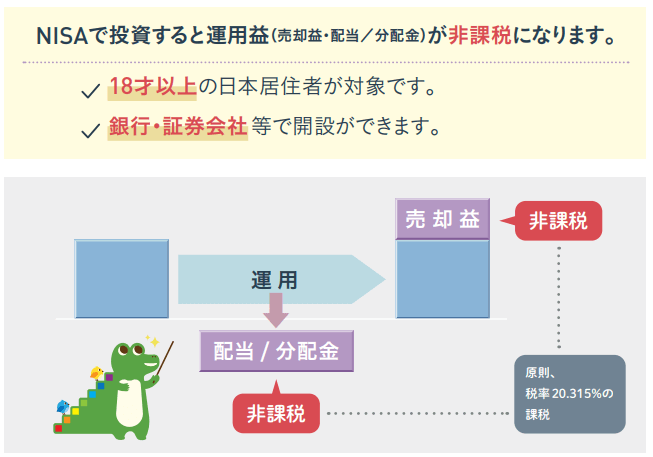

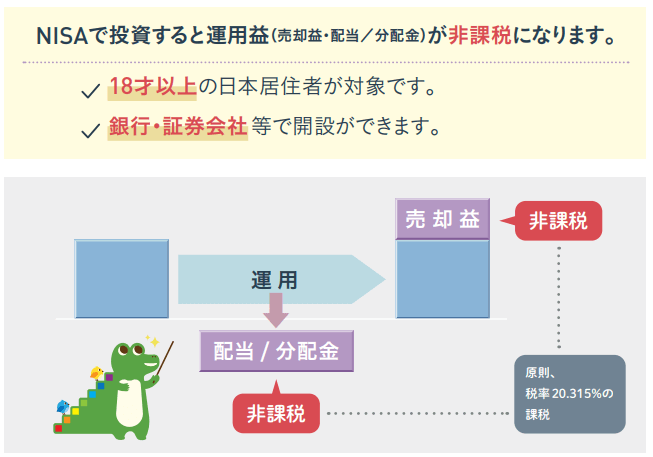

ざっくりというと、投資した利益にかかる税金を免除できる制度です。通常、株や債券などを購入した後に値上がりした場合、値上がりした部分や配当(運用益)に20.315%の税金がかかります。

金融庁のHPのイメージがわかりやすいので以下を見てもらったほうが理解できるかもしれません。

新NISAの前は、一般NISAとつみたてNISAという制度でした。(区別するためにこれらは旧NISAと呼びます。)

旧NISAは2023年までに終了して2024年から新NISAになりますが、新NISAはかなりパワーアップしています。旧NISAも非常にメリットのある制度でしたが、新NISAはさらにますます活用したい制度になりました。

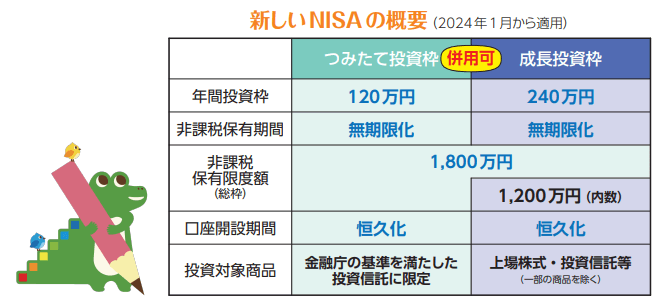

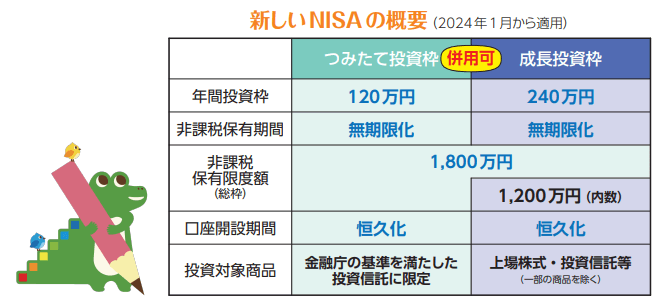

新NISAの特徴は以下になります。

・年間投資枠の拡大(旧NISA:120万円or40万円/年 → 新NISA:360万円/年)

・口座開設期間の恒久化

・つみたてと成長投資枠の併用可能

・保有限度額が1800万円まで

新NISAでは、年間に360万円まで投資信託を購入した場合、それが例えば20年後に2倍の720万円になってその時点で売却した場合、NISAでなければ運用益の360万円に対して約20%に税金がかかるため72万円減って受け取れるのは648万円になります。一方、NISAの場合は税金が0になるため、そのまま720万円受け取れます。

これが1800万円分で計算すると、360万円分の税金が免除されることになるため、単純に360万円受け取れる額が多くなります。これはさらに長期的に保有して運用益が増えるに従い、さらにメリットが大きくなります。

NISA口座ではない場合:648万円(税金で72万円減るため)

NISA口座の場合:720万円

インデックス投資(投資信託)が最適解

確かに運用益が増えればメリットがありそうだけど・・・

運用益が2倍になるとかそんなこと素人ができるはずがないのでは?

という疑問を持たれる方もいらっしゃるかもしれません。

ただ、そこには素人でもできる簡単かつ最適解となる投資方法があります。

それがインデックス投資(投資信託)です。

インデックス投資は、株価指数(インデックス)の値動きに連動した動きを目指す運用を行うファンドを購入していく投資手法です。

※株価指数:日経平均やS&P500など複数の企業をひとまとめにして全体の値動きを表すもの

いきなり言われても難しいかと思いますが、特別な投資手法ではなくつみたてNISA枠で購入できる投資商品の多くがインデックス投資のできるファンドになります。これは言ってみれば金融庁(つまりは国)が推奨する投資方法であるということです。

なんとなくうさんくさい気がしてくるかもしれませんが、国としても国民の資産を増加したいと考えている中で、インデックス投資を推奨しているのですからまずは少額でもやってみることをオススメします。

投資は、習うより慣れろ、という感じでやってみるのがよいかなと思います。

投資は自己責任でもあります。本ブログとしておすすめも紹介していますが、投資についてはよくよく自分で判断してから行ってください。

つみたてNISAの運用成績

ここからは実際にNISAを始めたい方、ほかの人のNISAの成績が気になる方向けに、僕のこれまでのつみたてNISAでどのくらいの成績になっているかを紹介したいと思います。

私が「つみたてNISA(旧NISA)」でこれまで購入していたのは「楽天・全米株式インデックス・ファンド」です。

米国株式市場の動きをとらえることを目指して、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果を目標として運用を行います。

こちらを2019年5月から2023年12月まで、つみたてNISAで毎月33,333円買い続けました。およそ4年半くらいの期間ですね。

4年間のつみたてNISAの成績は、+1,111,721円(+57.9%)になりました。累計の買付金額が1,919,984円になるので、だいたい1.5倍くらいになっている計算です。これはできすぎの感もありますので、どこかで下がる年もあるかもしれませんが、いまのところはかなり成績が良いと思います。

時価評価額:3,031,705円

評価損益:+1,111,721円(+57.9%)

累計買付額:1,919,984円

つみたてNISAは今年(2023年)で終了するので、あとは20年後に課税口座に移るまでは非課税で運用続けられます。それまでの間の運用益はそのまま自分のものにすることができますね。

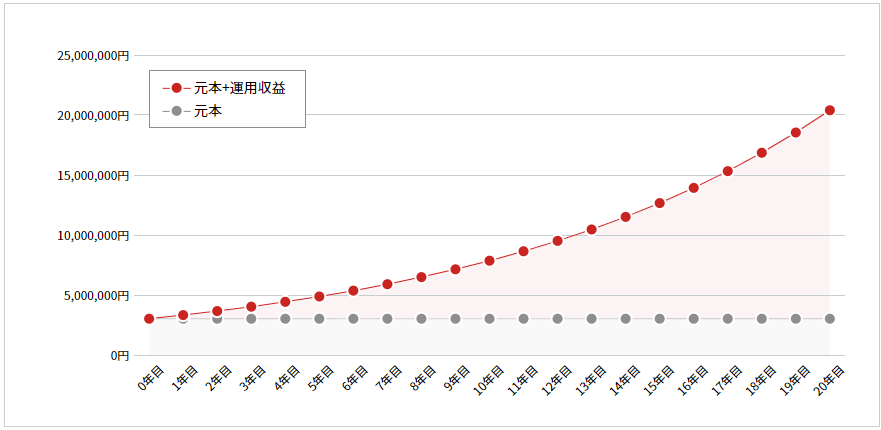

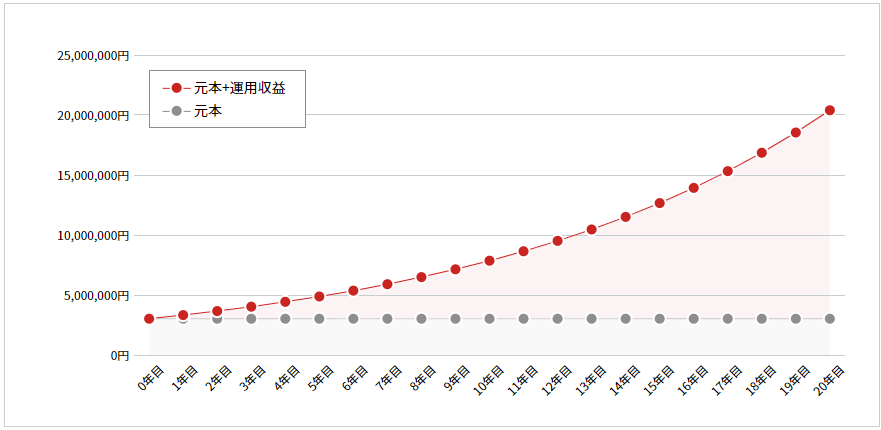

捕らぬ狸の皮算用ですが、このまま毎年+10%の複利で20年間増えていくとすると、20年後には2038万円まで増えることになります。下のグラフが元本+運用収益になります。今後もこれほど上手くはいかない可能性のほうが高いですが、上手くいけばこのくらいは増えることになりると思うのは夢がありますよね。

わが家の新NISA方針

わが家の新NISAの方針について紹介します。

新NISAを始めようとしている人、何を選べばよいか悩んでいる方、ほかの人の方針が気になる方には参考になるように具体的な商品や購入理由について紹介したいと思います。

といっても特別なことは何もするつもりはなく、旧NISAの時とほとんど同じでわが家はかなりシンプルな投資方針になります。わが家は僕と妻の2人で運用をする予定ですが、2人とも基本的には投資信託を購入していくスタイルになります。さらにいうと、いわゆるインデックス投資と呼ばれるもので、広く株式市場全体をカバーするような投資信託を購入していく投資方法になります。

インデックス投資のメリットは投資の知識がなくても始められる比較的簡単な投資スタイルです。僕を含めた投資初心者が始められるし、投資のリターン(収益)もここ数年はかなり良いです。つみたてNISAの過去の成績も紹介しましたがつみたてNISA以外の特定口座で購入分も同じくらい成績が良かったです。

インデックス投資を購入する = 株式市場全体をカバーするような投資信託を購入する

※投資の知識がなくても始められる比較的簡単に始められる。

では、僕が具体的に購入している投資商品について紹介します。

僕が購入している投資商品

僕が新NISAで購入しようと思っているのは以下の投資信託になります。

・eMAXIS Slim 米国株式(S&P500)

・<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド

主にメイン(コア部分)としては、「eMAXIS Slim 米国株式(S&P500)」を購入予定です。こちらはアメリカの上位500社をまとめた指数として有名なS&P500のインデックスの動きに連動するファンドです。かなり人気のファンドなのであらゆるところでオススメされていますね。

つみたて投資枠は、「eMAXIS Slim 米国株式(S&P500)」ですべて埋めます。成長投資枠としても購入する予定です。

「<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド」はサブ(サテライト)としてを購入予定です。こちらはメインに対して「メインよりも成績が良かったらいいな~」というもので、ちょっとした宝くじ枠です。とはいえ、NASDAQ100もNASDAQという指数に連動するファンドなので、インデックス投資ではあります。

基本的には、メイン部分を8割ほど購入し、サブは2割程度に抑える計画です。メイン側で硬めに収益を確保しつつ、サブではリスクの高めのものを添えているという形ですね。これはコア・サテライト運用ともいわれるもので、世間的にもよく使われている考え方を参考にしたものです。

「eMAXIS Slim 米国株式(S&P500)」を選んだ理由

「eMAXIS Slim 米国株式(S&P500)」を選んだ理由を紹介します。

選択肢としては上記以外にも似たようなファンドに以下のようなものがあります。

米国株

・楽天・全米株式インデックス・ファンド

・楽天・S&P500インデックス・ファンド

・SBI・V・S&P500インデックス・ファンド(愛称:SBI・V・S&P500)

全世界株

・eMAXIS Slim 全世界株式(オール・カントリー)

・楽天・オールカントリー株式インデックス・ファンド

米国株と全世界株と大きく分けて2種類あって、その中にも運用会社や運用方針が微妙に違うファンドが複数あります。どれもほぼ似たようなファンドになりますが、ほかの候補を選ばずに「eMAXIS Slim 米国株式(S&P500)」を選んだ理由はあります。

・信託報酬が安い(業界最安)

・成績が良い

・米国の成長に期待している

・新興国株はリスクが高いのが嫌

信託報酬が安い(業界最安)

「eMAXIS Slim 米国株式(S&P500)」は、信託報酬と呼ばれるファンドへ払う手数料が安いです。

| 投資信託 | 信託報酬 |

|---|---|

| ・楽天・全米株式インデックス・ファンド | 0.162% |

| ・楽天・S&P500インデックス・ファンド | 0.077%★1位 |

| ・SBI・V・S&P500インデックス・ファンド | 0.0938% |

| ・eMAXIS Slim 米国株式(S&P500) | 0.09372%★2位 |

現状だと「楽天・S&P500インデックス・ファンド」が一番安くなってしまっていますが、「eMAXIS Slim 米国株式(S&P500)」は類似のファンドの中で最安の信託報酬にする方針になっているため、「楽天・S&P500インデックス・ファンド」と信託報酬を合わせてくる可能性が高いです。

常に業界最安にしてきたという実績もあるので、安心して買いやすいというのがありますね。

「eMAXIS Slim 米国株式(S&P500)」の信託報酬は、0.09372%で最安クラス(現時点で2位)

成績が良い

同じS&P500に連動するファンドの中でも成績は微妙に違います。信託報酬の価格が安いほうが成績が良くなるというのもありますが、運用会社の違いが成績の違いとして現れることもあります。

2023年1月4日から2023年12月14日までの各ファンドの成績は以下になります。

| ・楽天・全米株式インデックス・ファンド | 18178→24523(+34.90%) |

| ・SBI・V・S&P500インデックス・ファンド | 16213→21973(+35.53%) |

| ・eMAXIS Slim 米国株式(S&P500) | 17690→23993(+35.63%)★1位 |

0.1%とわずかな差ではありますが、たった1年弱でこのくらいの差なので10年20年と経つとこの差も大きくなっていくこととでしょう。たった1%違うだけでも、1000万円のうちの10万円の差として現れてくるのですから。

「楽天・S&P500インデックス・ファンド」については今年の10月からできたファンドなので、10/27から12/14の期間で見てみますが、「eMAXIS Slim 米国株式(S&P500)」のほうが成績が良くなっています。

| ・楽天・S&P500インデックス・ファンド | 9888→10675(+7.96%) |

| ・eMAXIS Slim 米国株式(S&P500) | 22207→23993(+8.04%)★1位 |

0.08%となるとほとんど誤差レベルで大した違いはありませんが、こういうのもチリツモではあって長い期間投資をすることを考えれば少しでも良いものを買ったほうが良いと思っています。とはいってもささやかな違いであるとは思っているので、もしどちらが良いか悩まれている方がいらっしゃれば、どちらでも好きなほうが良いかなと思います。

僕としては、「eMAXIS Slim 米国株式(S&P500)」のほうが少しでも成績が良いことに期待して買っているということになります。

米国の成長に期待している

こちらは全世界の株ではなく、米国株(S&P500)のほうを購入している理由について述べます。

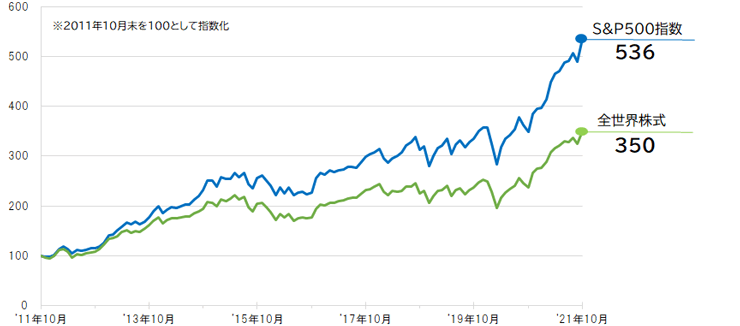

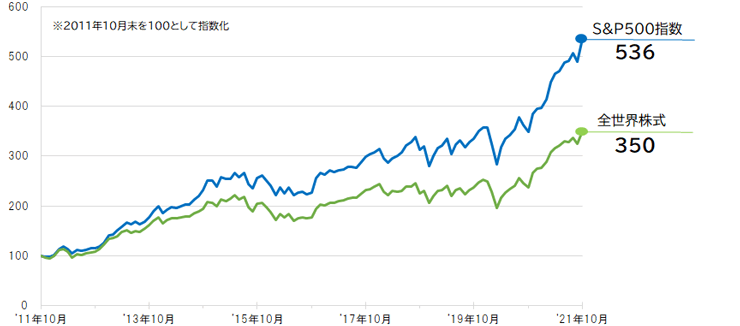

簡単に言うと、過去10年ではS&P500のほうが全世界株式に比べて成績が良いためです。

株価を比較したグラフでもS&P500のほうが、1.5倍以上パフォーマンスがよかったということになります。

もちろん、今後も米国S&P500のほうが良いという保証はありませんが、少なくとも今後10年20年で米国がほかの国よりも落ちぶれるということはないと思っています。

S&P500の上位銘柄を見てください。もはや知らない人はいないと思われる世界的な大企業です。僕も含めてもはやなくてはならないITインフラを支えている企業です。

・アップル

・マイクロソフト

・アマゾン・ドット・コム

・エヌビディア

・テスラ

・メタ(Facebook)

・アルファベット(Google)

もちろんこれらの企業の浮き沈みはあると思いますが、個人的にはまだまだ強いと思っているので米国株に期待する意味で、S&P500の投資信託を購入することにしています。

新興国株はリスクが高いのが嫌だ

こちらは全世界株が嫌だという理由ですね。

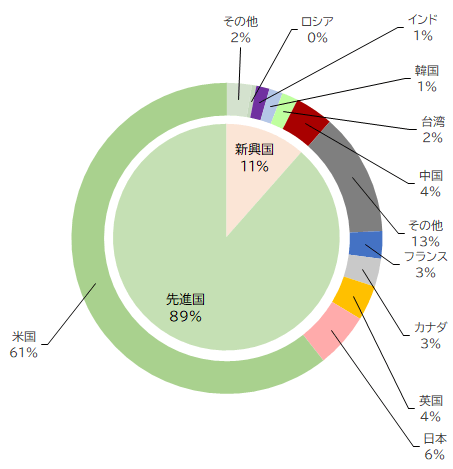

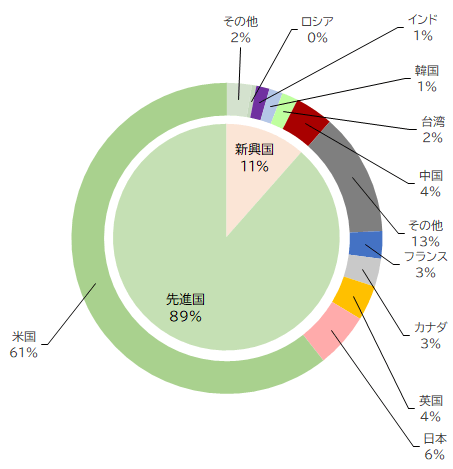

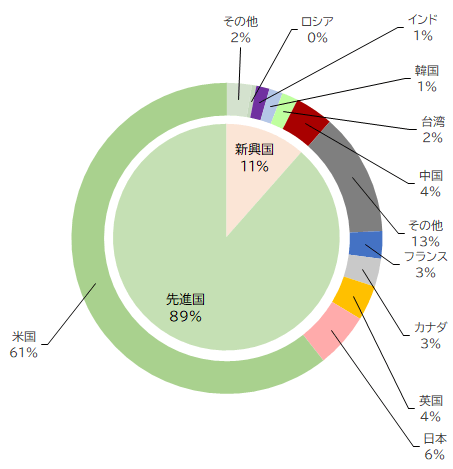

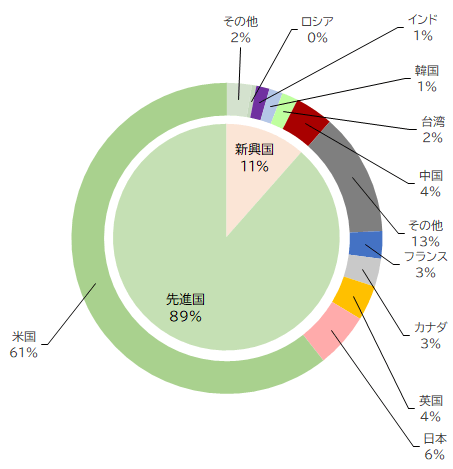

全世界株の中には、大きく分けてアメリカや日本を含んだ先進国株と中国やインドなどの新興国株で構成されています。

このうちの新興国株については、先進国株に比べてリスクが高い銘柄です。ここでいうリスクというのは値動きの激しさといったもので、株価が大きく動く可能性があるということです。

新興国株には、経済発展が望める国もありますが、先進国に比べればまだまだ不安定ですし、インフレの影響が大きい、政情不安があるなどハイリスクだと考えています。もちろんこれからの中国やインドに期待して新興国株に投資するのもありだとは思いますが、僕としては取りたくないリスクです。

わざわざそういうハイリスクな国を組み込まなくても、

米国株で十分リターンをとれるので、

全世界株を買う理由は僕としてはありませんでした。

先進国株インデックスというのもありますが、NISAに入れるならリターンを高めたほうが節税効果は高くなるので、ここは米国株のみでの購入にしました。

「ニッセイNASDAQ100インデックスファンド」を選んだ理由

サテライトで、「ニッセイNASDAQ100インデックスファンド」も買うことにしています。

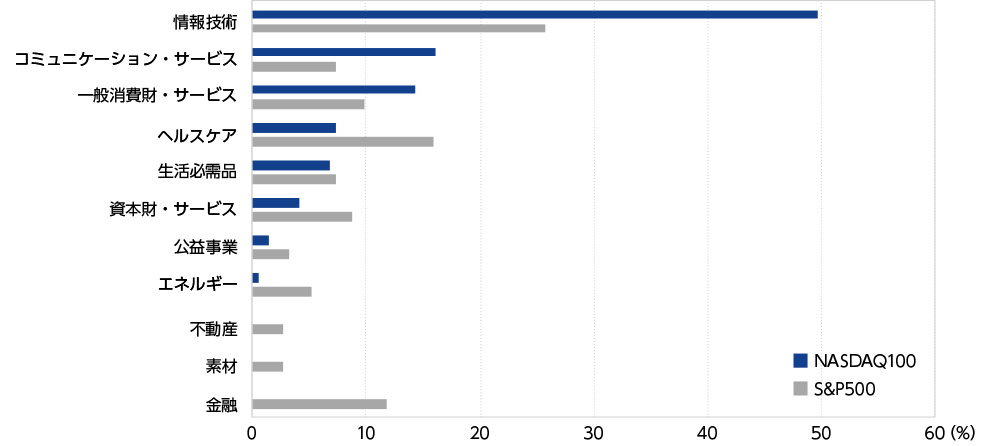

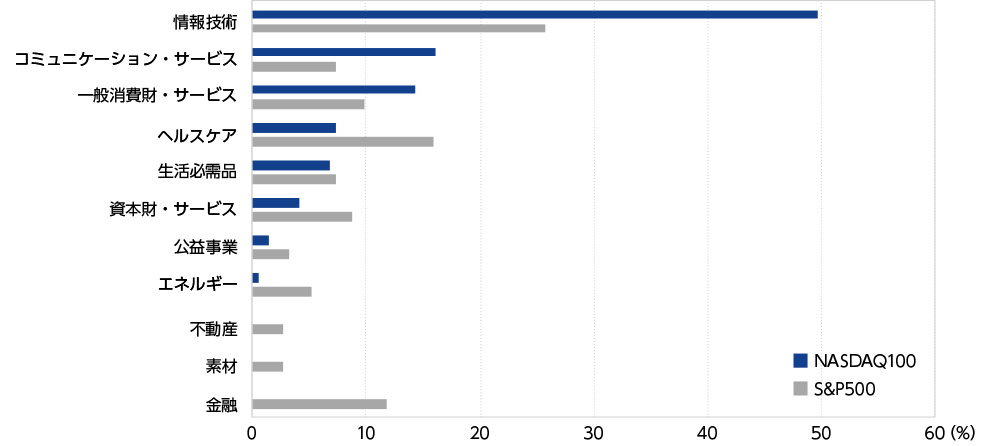

NASDAQとは、アメリカの株式市場の中でも、特にテクノロジー企業や成長企業に焦点を当てた証券取引所のことで、3000銘柄ほどあります。その中から時価総額上位100銘柄をNASDAQ100と呼んでいます。

アメリカの株式市場の中でも、特にテクノロジー企業や成長企業に焦点を当てた証券取引所

その中の時価総額上位100銘柄をNASDAQ100になります。

S&P500指数と重複する銘柄も多いですが、特徴的なのはテクノロジー企業の占める割合が多いことです。

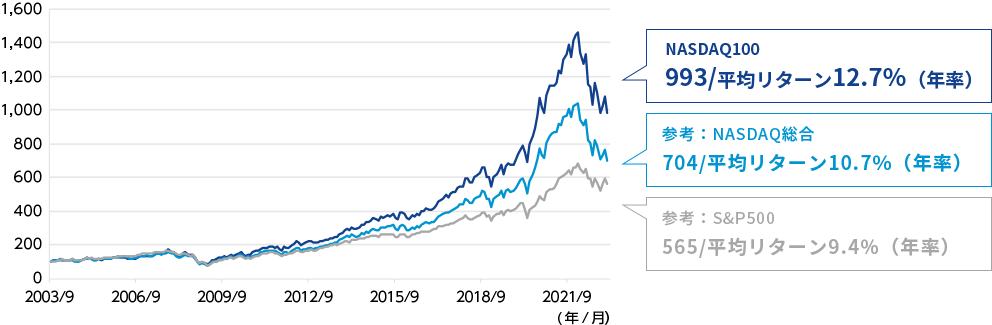

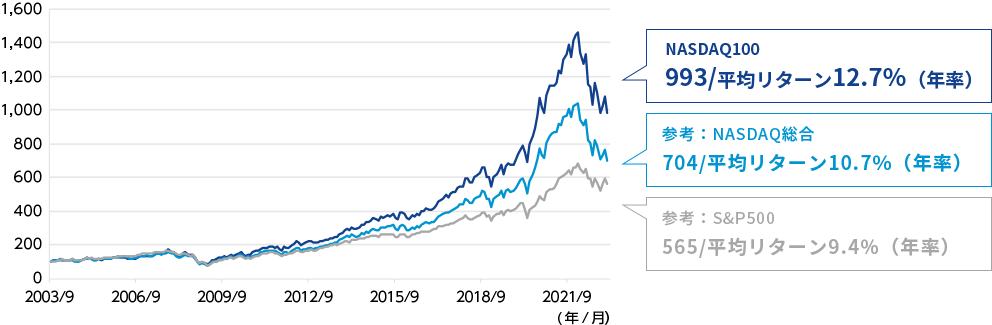

これはどういうことかというと、AppleやGoogleなどIT企業の割合がS&P500に比べて高くなるため、その分リターンも大きくなっているということです。下のグラフを見てください。S&P500に比べてNASDAQ100のほうが平均リターンもかなり高いことがわかります。

その分リスクは高くなっているため、メインとするにはちょっと不安があります。

そのため、メインとしては「S&P500」として、サブとしてこの「NASDAQ100」を添えておこうというのが僕の投資方針となります。

なのでまとめると、新NISAのつみたて投資枠eMAXIS Slim 米国株式(S&P500)を購入して、成長投資枠はeMAXIS Slim 米国株式(S&P500)と<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンドを購入することとしています。

年間の上限は360万円なので上限までできるだけ埋めれるだけ埋めます。おそらく1年目は特定口座分を売った分を新NISAで再購入することでNISA枠を埋められる気がしますが、2年目以降は360万円までは難しいと思いますが可能な限り枠を埋めに行こうと思っています。

残す現金と投資資金のバランスを見極めてリスクを考慮して投資をしましょう!

つみたて投資枠

・eMAXIS Slim 米国株式(S&P500)を120万円購入

成長投資枠

・eMAXIS Slim 米国株式(S&P500)を168万円まで購入

・<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンドは2割程度(72万)まで購入

妻が購入している投資商品

妻が新NISAで購入しようと思っているのは以下の投資信託になります。

・eMAXIS Slim 米国株式(S&P500)

・eMAXIS Slim 全世界株式(オール・カントリー)

妻の場合は、「eMAXIS Slim 米国株式(S&P500)」と「eMAXIS Slim 全世界株式(オール・カントリー)」を半々ずつ購入する方針です。

僕のほうでは全世界株(いわゆるオルカン)は購入しない方針であると説明しましたが、妻のほうはオルカンを半分取り入れています。全世界株の中に米国株も61%は含まれているので、S&P500と合わせると米国株の割合は80%となりかなり高まりますが、他の先進国や新興国も含まれるため国や地域の分散がある程度はできています。

S&P500と全世界株を選んだ理由

S&P500については僕の場合と同じで、米国株のリターンに期待しての購入となるようです。

一方で、全世界株については、今後どの国が発展するかを考える必要がなく、どの国が経済発展したとしても気にすることなく、投資信託を持ち続けることができる安心感はありますね。もしこれからインドが発展して全世界の時価総額の50%を占めるようになったとしても、「eMAXIS Slim 全世界株式(オール・カントリー)」を持つだけで自動的にインド株を50%の割合に調整してくれます。そういう意味では手間いらずな投資信託ですね。

また、さまざまな本やYoutube動画などでも多くは、「eMAXIS Slim 全世界株式(オール・カントリー)」をおすすめしていることも多く、初心者向けとしても人気の商品になっていることも理由の一つになると思います。

Youtubeでお馴染みとなっている「リベラルアーツ大学」の両学長もおススメしている銘柄でもあり安心して投資できる面もありますね。

正直なところ、半々で持つことの深い理由はなく、妻曰くなんとなく半々くらいがよいかなぁというくらいらしいです。(^^;)

国・地域の分散ができているかわからないし、もしかしたらまったく意味ないかもしれないけど、なんとなく2つを半々で持ちたい。

僕としては米国株と全世界株を半々で持つ意味がないとは思わないので、この方針も一つの方法としてはアリだと思っています。僕としてはもう少しリスクをとってリターンを高めたいので米国集中しているわけですが、それが絶対最強とも思っていません。今後は米国以外の国や地域のほうが成績がいい可能性もあると思います。

わが家としては僕と妻の保有株の中に全世界株をいれることになるので、地域の分散が少しできたことになりますね。割合としてはかなり少ないですが、気持ちとしては少し安心できる程度かなと思います。

まとめ

わが家の新NISA投資戦略について紹介しました。

わが家の投資方針は基本的にはインデックス投資信託を購入します。具体的に何を購入するかをまとめると以下になります。

僕の場合

・eMAXIS Slim 米国株式(S&P500)

・<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド

妻の場合

・eMAXIS Slim 米国株式(S&P500)

・eMAXIS Slim 全世界株式(オール・カントリー)

僕の場合は、つみたて投資枠は、「eMAXIS Slim 米国株式(S&P500)」ですべて埋めます。成長投資枠としても購入する予定です。「<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド」はサブ(サテライト)としてを購入予定です。メイン部分を8割ほど購入し、サブは2割程度に抑える計画です。

妻の場合は、「eMAXIS Slim 米国株式(S&P500)」と「eMAXIS Slim 全世界株式(オール・カントリー)」を半々ずつ購入する方針です。

全体としては米国株にかなり偏っていますが、そのくらいのリスクは受け入れようと思っています。全世界株(オルカン)も4分の1程度は取り入れているので、多少の地域分散をしている形にはなっているからいいかなという感じです。

もし今後世界情勢が変わってきた場合は米国株から全世界株にシフトする可能性はなくはないですが、2024年についてはこの記事で紹介した投資方針で購入していこうと思っています。

もしこれから投資をされるのであれば

もしまだNISAを始めていない方、投資をしたことがない方に読んでいただけているのであれば、今からすぐにでも投資をすることをお勧めします。また購入するとすれば「eMAXIS Slim 米国株式(S&P500)」か「eMAXIS Slim 全世界株式(オール・カントリー)」のどちらかを進めます。

初心者には「eMAXIS Slim 全世界株式(オール・カントリー)」を選べば間違いはないと思いますので、まずは新NISAの口座を開設し、つみたて投資枠の設定を行うことを強くおススメします。(ただし、投資は自己責任ですので、その点はご注意をお願いします。)

そして一度投資信託を持ったら10年20年と売却せずにずっと持ち続けましょう。暴落時に焦って売ってしまうと全てが水の泡です。そうならないように理論武装をしておくことが大切です。それには書籍が非常に役立ちます。

おまけ:はじめて投資を勉強するためのおすすめ書籍

自分が投資やNISAについてどの投資商品を購入すればよいかを判断するときに、非常に役に立って本について紹介します。ここにあるものを全部読まなくても、1冊だけでもかなり勉強になる厳選した本のみ紹介します。

一つ目は「ほったらかし投資術」の本です。山崎元さんと水瀬ケンイチさんの共著です。僕がインデックス投資というものを初めて知ったくらいの時期に読んだ本です。非常に平易に書かれていて読みやすく、それなのに必要十分な情報が載っています。これ1冊でほぼインデックスの知識はすべてカバーできるレベルかと思います。出版されたのも10年以上前ですが、新NISAにも対応して全面改訂された第3版となっているので今から読んでも問題なさそうです。

「難しいことはわかりませんが、お金の増やし方を教えてください!」も山崎元さんの本です。初心者向けの投資本を探していたら大体山崎元さんにぶちあたります。こちらの本も、初心者向きで、投資以外のお金の知識の底上げをしてくれる本です。

「本当の自由を手に入れるお金の大学」はYoutubeチャンネル「両学長 リベラルアーツ大学」で紹介されているお金に関する知識を総まとめしたような本になります。Youtubeチャンネルの動画を見ていれば同じことを紹介していますが、本としてまとめられているので手っ取り早く情報が欲しい人はこの本を読むことをお勧めします。

ちょっと分厚目の本ですが、インデックス投資においての聖典のような本です。この本で言いたいことは単純で「インデックス投資」がベストな選択である、ということ。それを、あらゆるデータや理論をもとにわかりやすく説明しています。これからインデックス投資を進める上で自信をもって進めたいと思っている方は、この本を読むことをお勧めします。

「お金は寝かせて増やしなさい」は、梅屋敷商店街のランダム・ウォーカーというブログを書かれているブロガーの方です。専門家というわけではないのですが、10数年以上インデックス投資をやられており、その経験を発信し続けている方です。インデックス投資を世間(日本)に広めた最初の方といっても過言ではないかもしれません。「ほったらかし投資術」も書かれています。我々と一番近い位置で実践されてきた方であるので非常に参考になると思います。

コメント